Обзор USDA ноябрь 2022. Основные моменты

Обзор рынка подсолнечника Украины

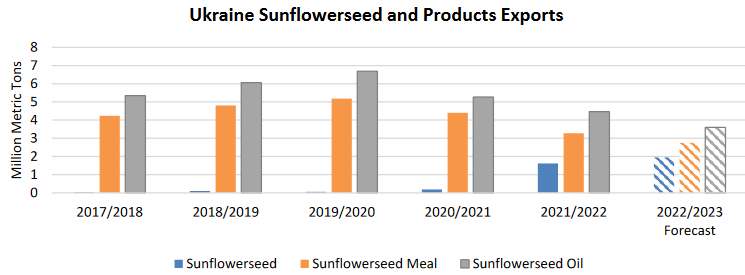

До конфликта Украина занимала первое место по производству и переработке семян подсолнечника (ноябрь 21). Закрытие маркетингового года (сентябрь 2021-август 2022) дает возможность оценить влияние конфликта на торговые потоки семян подсолнечника. До начала конфликта Украина производила подсолнечник в основном для переработки внутри страны, а также экспортировала в Китай, ЕС и Турцию и масло в Индию, Китай и ЕС. Начало боевых действий нанесло огромный удар по логистике, инфраструктуре и доступу к портам, поскольку железные дороги, дороги, склады и перерабатывающие предприятия были заблокированы. Переработчики сократили операции, столкнувшись как с ограниченными возможностями для экспорта по регулярным морским маршрутам, так и с сокращением складских площадей. В результате избыток подсолнечника пришлось отправлять по новым направлениям экспорта в географически доступные страны с доступными перерабатывающими мощностями, такие как ЕС, Турция и Молдова.

Отгрузки значительно выросли в сентябре, менее четверти миллиона тонн продуктов из семян подсолнечника отправились из Украины в рамках "Зерновой сделки" по Черному морю между ее началом 1 августа 2022 года и на конец маркетингового года. Учитывая динамику рынка, продукты из семян подсолнечника составляли небольшую долю в общем объеме по сравнению с фуражным зерном а отгрузки подсолнечника были минимальными. Изменения в пунктах назначения и типах продуктов повлияли на мировое потребление, поскольку цены выросли, а экспорт сократился, сообщает oilworld.ru со ссылкой на USDA.

В ЕС доступ к недорогим украинским семенам подсолнечника на переработку привел к производству подсолнечного шрота и масла что составило больший процент от общего потребления масличных культур в 2021/22 МГ.

В Китае ограничения связаные с пандемией, более слабая экономика и вялое потребление в сочетании с высокими мировыми ценами и снижением поставок из Украины подсолнечного масла способствовали снижению общего объема импорта растительного масла за год.

В целом Украина экспортировала подсолнечника более чем в семь с половиной раз больше, на 26 процентов меньше подсолнечного шрота и на 15 процентов меньше подсолнечного масла, чем в предыдущем году. Запасы подсолнечника в сезоне 2022/23 сильно выросли.

Прогнозы торговли подсолнечником и продукцией переработки из Украины на текущий год отражают снижение производственных ожиданий, а также предположение о сохранении искаженных моделей торговли и ограниченной переработки. В настоящее время экспорт Украины на 2022/23 МГ прогнозируется на уровне 1,95 млн тонн подсолнечника, 2,75 млн тонн подсолнечного шрота и 3,60 млн тонн подсолнечного масла. Ожидается, что ЕС продолжит импортировать большие объемы семян подсолнечника из-за воздействия засухи на собственные масличные культуры. Сохраняющаяся нестабильность в регионе, ущерб инфраструктуре и хрупкость причерноморской "Зерновой сделки" остаются точками неопределенности, которые определят объем и направление экспорта, способного покинуть страну.

ОСОБЕННОСТИ РЫНКА

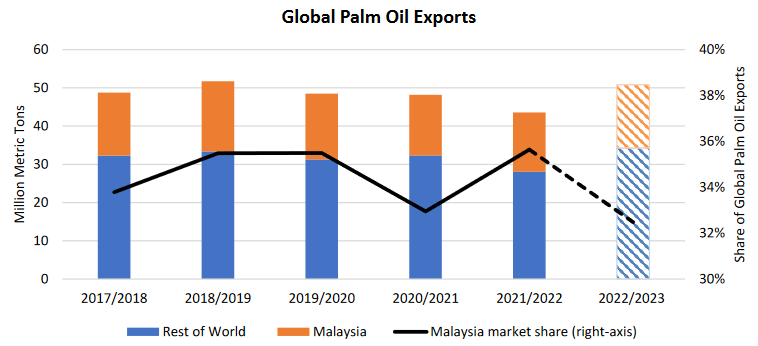

Экспорт пальмового масла из Малайзии высокий, несмотря на снижение общих показателей. Экспорт пальмового масла из Малайзии в этом году увеличил долю рынка в основном благодаря ограничительной торговой политике в Индонезии, крупнейшем в мире производителе и экспортере пальмового масла. Однако малайзийские экспортеры не могли полностью извлечь выгоду из мирового спроса на пальмовое масло из-за постоянных проблем с привлечением иностранной рабочей силы, что привело к снижению экспорта в 2021/22 МГ.

Экспорт пальмового масла из Малайзии достиг своего пика в 2018/19 году, но с тех пор снизился на 15 процентов до 15,5 млн. 2021/22. Мировой спрос на импорт снизился в 2021/22 году из-за более слабого экономического роста и очень высоких цен на растительное масло. Кроме того, привлечение иностранной рабочей силы для выращивания и сбора урожая в Малайзия стало проблемой из-за ограничений COVID-19. Несмотря на понижательное давление, с которым столкнулась мировая торговля пальмовым маслом в 2021/22 году, Малайзия увеличила глобальную долю рынка, компенсируя более слабый экспорт Индонезии. В то время как экспорт, по прогнозам, увеличится в 2022/23 году, ождается что доля Малайзия снизится из-за усиления конкуренции со стороны Индонезии, сообщает oilworld.ru со ссылкой на USDA.

ОБЗОР 2022/23

Прогноз мирового производства масличных культур на 2022/23 год снижен на 1 млн тонн до 645 млн, что отражает снижение урожая сои в Аргентине и подсолнечника в Украине, что более чем компенсирует рост производства рапса в Австралии и Европейском союзе. Объем торговли масличными культурами незначительно вырос из-за увеличения экспорта аргентинской сои и австралийского рапса. Мировое производство немного сократилось из-за более низкой переработки аргентинской сои и малайзийских пальмовых ядер. Общие мировые запасы масличных культур выросли в основном за счет увеличения запасов сои в Китае.

Сезонная средняя фермерская цена на соевые бобы в США не изменилась и составляет 14,00 долларов/bu.

ОБЗОР 2021/22

Мировое производство масличных культур в 2021/22 году незначительно увеличится до 605 млн тонн, поскольку более крупный урожай подсолнечника в Аргентине компенсирует сокращение производства аргентинской сои, китайского подсолнечника и пальмоядровых культур в Малайзии. Торговля масличными культурами растет из-за увеличения импорта сои в Китай. Мировые конечные запасы масличных культур выросли на фоне увеличения поставок сои в Китай и Аргентину. Производство шрота сокращается, а мировая торговля снижается из-за сокращения экспорта соевого шрота из Аргентины и Индии. Потребление в пищу незначительно выросло. Мировая торговля растительным маслом сокращается, главным образом из-за снижения экспорта пальмового масла из Индонезии и экспорта соевого масла из Аргентины.

Средняя сезонная фермерская цена на соевые бобы в США не изменилась и составляет 13,30 доллара/bu.

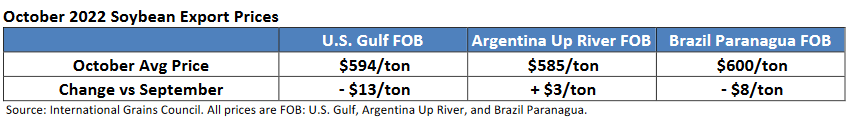

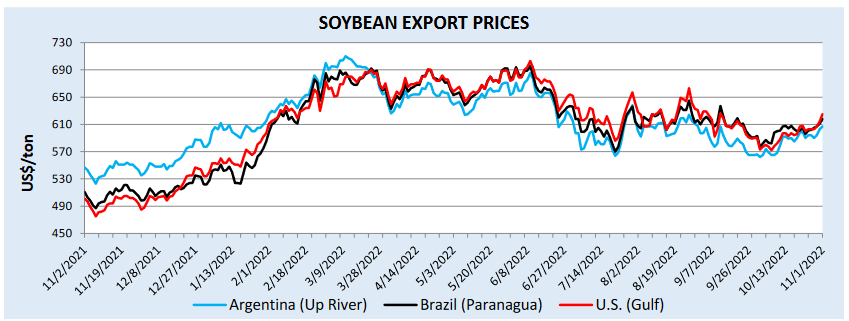

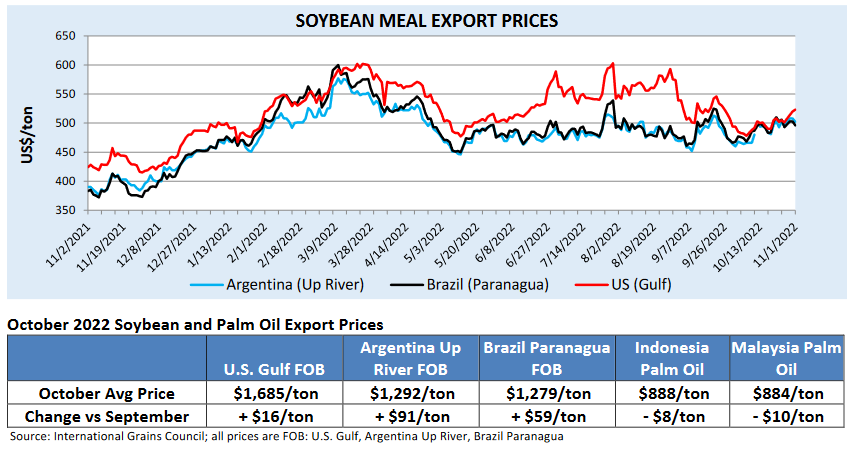

Цены на сою в октябре были немного ниже в среднем по сравнению с предыдущим месяцем для двух лидеров рынка экспортеров, но в течение месяца продемонстрировала тенденцию к росту. Позднее выздоровление было вызвано геополитические события и растущим спросом на шрот, при этом соевое масло для биодизеля является основной причиной роста. В Аргентине истечение срока действия стимула «соевый доллар» в конце сентября привело к относительно более медленные продажи в этом месяце, сообщает oilworld.ru со ссылкой на USDA.

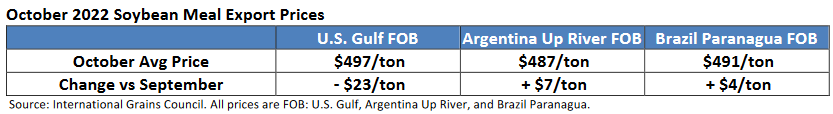

В октябре средние цены на соевый шрот в Южной Америке были несколько выше. Премия за соевый шрот в США по сравнению с Южной Америкой значительно сократились в этом месяце по сравнению с прошлым, при этом все три экспортера торгуются в пределах 10 долларов за тонну друг от друга. В Соединенных Штатах по-прежнему наблюдается высокая рентабельность по сравнению с другими странами из-за высокого спроса на соевое масло для производства биодизельного топлива.

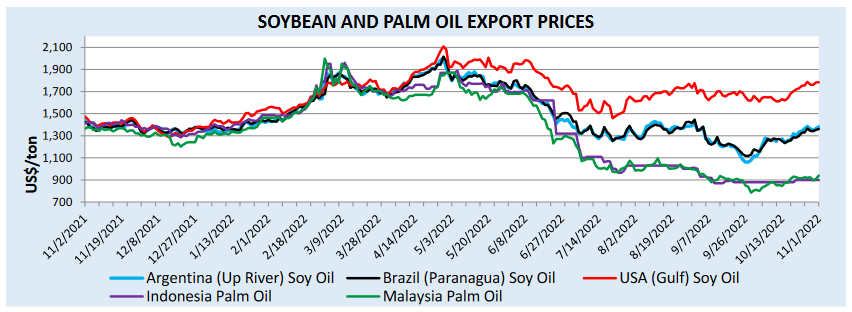

Цены на соевое масло в октябре выросли на фоне позитивных настроений на рынке растительного масла и укрепление цен на сырую нефть. Премия на соевое масло США к соевому маслу из Южной Америки немного сократилась в октябре по сравнению с сентябрем. Средние цены на пальмовое масло снизились по сравнению с историческими максимумами в начале этого года поддержанные во второй половине месяца ростом от других растительных масел и неопределенностью в Черном море.

Балансы

Производство, Растительные масла, РОССИЯ. Прогноз на 2022/23 год. Ноябрь 2022

Производство, Растительные масла, УКРАИНА. Прогноз на 2022/23 год. Ноябрь 2022

Конечные запасы, Растительные масла, Все страны. Прогноз на 2022/23 год. Ноябрь 2022

Конечные запасы, Масличные, Все страны. Прогноз на 2022/23 год. Ноябрь 2022

Конечные запасы, Шрот, Все страны. Прогноз на 2022/23 год. Ноябрь 2022

Производство, Подсолнечник, Все страны. Прогноз на 2022/23 год. Ноябрь 2022

Полные тексты обзоров прикреплены ниже.

Oilseeds: World Markets and Trade

Cotton: World Markets and Trade

World Production, Markets, and Trade Report

Grain: World Markets and Trade

Телеграм-канал: https://t.me/zolnews

Телеграм-канал: https://t.me/zolnews