Инвестиционным планам сельхозпроизводителей в этом году угрожали сразу несколько серьезных факторов: специальная военная операция на Украине, «ручное» регулирование рынков, введенные пакеты санкций, волатильность рубля и рост всех затрат. Однако цифры по объему инвестиций в отрасль за первые шесть месяцев 2022 года, которые показывал Росстат на середину ноября, пока демонстрируют скорее стагнацию. Заметного падения не произошло, а новые проекты в АПК продолжали активно заявляться

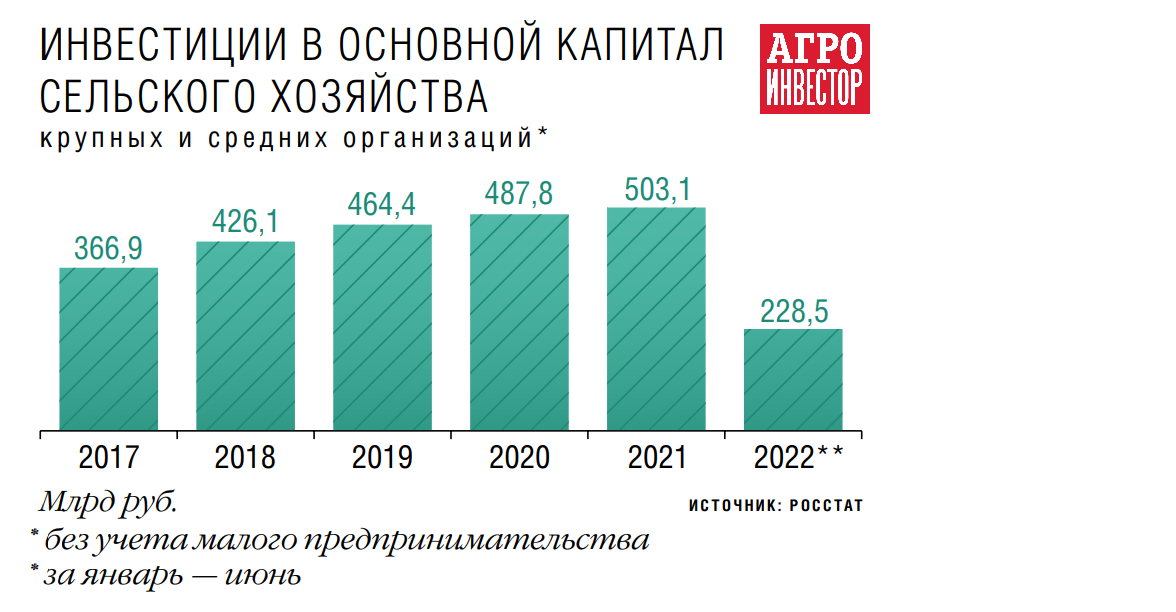

В течение всего года эксперты говорили о возможном снижении вложений в АПК, приостановке ряда проектов. На момент написания статьи Росстат выгрузил в открытый доступ только цифры за первое полугодие. Согласно им, в январе — июне 2022-го вложения в основной капитал сельского хозяйства крупных и средних организаций, а также предприятий с численностью работников до 15 человек (без учета малого бизнеса, рыболовства, рыбоводства и охоты) составили 228,5 млрд руб. Сравнить показатель с аналогичным за шесть месяцев 2021-го не получилось, так как эта цифра на сайте ведомства по состоянию на середину ноября была недоступна. Годом ранее в статье «Агроинвестора» об итогах года упоминалось, что инвестиции в основной капитал АПК в первом полугодии 2021-го составили 220 млрд руб. Если эта цифра не подвергалась корректировке Росстатом, можно сделать вывод, что вложения в отрасль за январь — июнь в этом году даже немного выросли. Правда, данные ведомства в процентах, которые были доступны для просмотра, показывали спад физического объема инвестиций в основной капитал сельского хозяйства в первом полугодии на 7,4 %. Окончательные выводы, как на самом деле изменилась сумма денежного притока в агропром, можно будет сделать, скорее всего, не раньше середины следующего года, когда ведомство все-таки опубликует итоговые цифры за 12 месяцев.

Если же смотреть на вложения с точки зрения активности инвесторов, то, несмотря на всевозможные сложности и препятствия, с которыми приходилось сталкиваться участникам рынка в 2022 году, они все-таки продолжали анонсировать новые проекты. Новостей о приостановке было намного меньше, и в первую очередь они касались проектов с иностранным капиталом. По подсчетам «Агроинвестора», с января по середину ноября в АПК было заявлено около трех десятков новых крупных проектов (стоимостью свыше 1 млрд руб.) на общую сумму более 185 млрд руб. Сколько из них будет реализовано — покажет время.

Направления вложений

Больше всего новых инвестиционных проектов было анонсировано в тепличной, молочной отраслях, а также в секторе переработки масличных. Также несколько крупных проектов было заявлено в производстве семян и выращивании грибов. Строить новые свиноводческие комплексы в стране тоже продолжают, но только лидеры рынка в рамках расширения уже работающих производств. Одним из узких мест российского АПК остается логистика и инфраструктура, поэтому планы инвесторов по запуску новых морских терминалов для перевалки сельхозпродукции тоже по-прежнему привлекательны и продолжают появляться.

По данным пресс-службы Минсельхоза, в рамках федерального проекта «Стимулирование инвестиционной деятельности в агропромышленном комплексе» осуществляется поддержка льготного кредитования предприятий АПК, а также возмещение части прямых понесенных затрат аграриев на создание и (или) модернизацию объектов АПК. За девять месяцев этого года по первому направлению заключено 3,9 тыс. инвестиционных кредитных договоров с более 3 тыс. заемщиков. Наибольший объем льготных кредитов приходится на Ставропольский, Краснодарский и Алтайский края, а также на Липецкую и Курскую области. Чаще всего сельхозпроизводители берут такие займы на приобретение техники — 38 % общей суммы кредитов. По второму же направлению (возврат CAPEX) в 2022 году к предоставлению господдержки отобраны 153 инвестпроекта, реализуемые в 43 регионах страны, с расчетным объемом субсидий 7,8 млрд руб. (в 2021-м — 123 проекта на 7,2 млрд руб.). Наибольший объем выплат приходится на Татарстан, Брянскую область и Башкортостан. 77 % субсидий пойдет на строительство молочных комплексов, сообщает пресс-служба ведомства.

Новые меры господдержки

В ближайшей перспективе Минсельхоз планирует ввести ряд новых мер поддержки в рамках механизма льготного кредитования, направленных на поддержание активности инвесторов в АПК. Так, ведомство прорабатывает вопрос о внесении изменений в Правила в части пролонгации срока льготного инвестиционного кредитования до 12 лет на строительство, реконструкцию, модернизацию и техническое перевооружение объектов по выпуску сухих ингредиентов и смесей из них для производства детского питания на молочной основе для детей раннего возраста, а также увеличения субсидирования процентных ставок в размере 100% ключевой ставки Банка России по инвесткредитам на строительство, реконструкцию, модернизацию и техническое перевооружение (в том числе приобретение техники, оборудования и средств автоматизации) объектов, цехов, мощностей по производству специализированных продуктов лечебного питания (в виде смесей) для лиц, страдающих орфанными заболеваниями, а также пищевой продукции энтерального питания и (или) компонентов (ингредиентов) для их производства.

Кроме того, возможность получения льготных кредитов в рамках Правил планируется предоставить организациям и индивидуальным предпринимателям, реализующим инвестиционные проекты по первичной и (или) последующей (промышленной) переработке дикорастущих плодов, ягод, орехов, грибов, относящихся к пищевой продукции.

Указанными направлениями целевого использования инвесткредита будет дополнен и приказ Минсельхоза России со сроком кредитования от 2 до 12 лет. Помимо этого, в документ предусматривается внести изменение в части увеличения срока инвесткредита с 8 до 12 лет на строительство, реконструкцию, модернизацию и техническое перевооружение объектов по выпуску сухих ингредиентов и смесей из них для производства детского питания на молочной основе для детей раннего возраста.

Что касается инвестиций в развитие текущей деятельности агропредприятий, то, по мнению руководителя Центра экономического прогнозирования Газпромбанка Дарьи Снитко, здесь основные вложения шли в растениеводческое направление. «Начало 2022 года задало очень высокий уровень цен на продукцию сектора, и обычно это становится стимулом для расширения площадей под наиболее маржинальными агрокультурами, — отмечает она. — Так и произошло, взять хотя бы рост посевов подсолнечника до рекордных 10 млн га!» Некоторые предприятия на фоне логистических проблем также увеличили закупку техники и оборудования, но это скорее инвестиции в запасы, считает эксперт. Особое внимание уже несколько лет обращено и на инфраструктуру для АПК. Прежде всего это строительство портово-перевалочных мощностей. Например, зерновой терминал возводится на Северо-Западе. Это касается и инфраструктуры для работы в восточном направлении, в том числе в части пищевой промышленности, добавляет Снитко.

Очень оживленным в 2022 году был рынок слияний и поглощений (М&A), хотя в четвертом квартале и наблюдалось некоторое снижение инвестиционной активности, рассказывает эксперт практики оказания услуг организациям АПК компании «Технологии Доверия» Надежда Селезнева. «Свое влияние оказали два фактора: во-первых, продажа местных активов иностранных компаний, пожелавших уйти из России, во-вторых, ограничения для свободного движения капитала и накопление ликвидности внутри страны, — объясняет она. — Возможность покупки с дисконтом создавала ажиотаж вокруг предлагаемых активов вне зависимости от сектора, при этом рыночные сделки “потерялись” среди сделок по выходу иностранцев и формальных сделок, совершенных во избежание санкций».

Аграрии продолжают вкладывать в развитие вывоза сельхозпродукции

По оценке «Агроэкспорта», объем инвестиций компаний в агропромышленные проекты, ориентированные на экспорт, за восемь месяцев 2022 года увеличился на четверть по сравнению с показателем годом ранее и достиг 1 трлн руб. Всего же в 71 регионе страны в агросекторе реализуются 259 инвестиционных проектов, ориентированных на вывоз продукции. В результате их запуска поставки товаров АПК на внешние рынки могут увеличиться более чем на $4,5 млрд, или на 12% к уровню 2021 года. Больше всего таких проектов — 63 на 377 млрд руб. — реализуется в Центральном федеральном округе. На втором месте — Приволжье с 47 проектами на 178 млрд руб.

«Снижения инвестиционной активности в отрасли не отмечается, компании-экспортеры в новой ситуации стремятся завершить начатые инвестпроекты и запустить новые», — констатировал в октябре глава федерального центра Дмитрий Краснов. По его словам, 79% всех инвестпроектов предполагают создание агропромышленных объектов с нуля.

Противоположную ситуацию можно было наблюдать среди инвестиционных проектов, продолжает эксперт. Инвесторы были осторожны в принятии решений в отношении greenfield-проектов. Множество планов пересматривались как с организационной точки зрения (выбор оборудования, целевые рынки сбыта, цепочки поставок), так и с точки зрения оценки рисков и окупаемости, знает она. Заявленные же проекты были в первую очередь связаны с импортозамещением. По оценке Селезневой, по итогам 2022 года общий объем инвестиций в АПК будет даже немного выше, чем в 2021-м.

В связи со сложившимися в 2022 году геополитическими событиями инвестиционная активность на рынках АПК не характеризовалась той интенсивностью, которая обычно ему присуща, считает исполнительный директор компании «Ринкон Менеджмент» Константин Корнеев. В основном реализовывались проекты, связанные с инвестпрограммами предыдущих лет, прежде всего по наращиванию производственных мощностей. Наиболее перспективными же сейчас направлениями для вложений эксперт называет те, что связаны с импортозамещением: создание новых селекционно-генетических центров; предприятий по разработке и производству вакцин, кормовых добавок; научно-исследовательских компаний, ориентированных на повышение эффективности растениеводческого направления. В первую очередь развитие данных сегментов бизнеса было бы актуально в Краснодарском крае, Ростовской, Белгородской областях, Татарстане и Башкирии, считает Корнеев.

Молочная привлекательность

В секторе производства молока сейчас планируется к реализации большое количество проектов в самых разных регионах со стороны как крупных, так и небольших инвесторов, утверждает гендиректор Национального союза производителей молока (Союзмолоко) Артем Белов. Общая сумма вложений по проектам, которые претендуют в этом году на возврат CAPEX, составляет около 30 млрд руб. Высокая инвестиционная привлекательность сохранится в сырьевом сегменте и в следующем году, уверен эксперт. Что касается переработки, ситуация здесь немного посложнее: снизился спрос на готовую продукцию, свое влияние на рынок оказывал и импорт из Беларуси, в то же время спасением стал экспорт. «Все это не может не отражаться на планах инвесторов, но все же я не обладаю информацией, чтобы какой-то из заявленных к реализации проектов приостановился, — обращает внимание Белов. — Да, есть накладки с поставками оборудования, финансированием этих закупок, но в целом ситуация с инвестициями в переработку молока тоже достаточно благоприятная».

Гендиректор Streda Consulting Алексей Груздев не так оптимистичен. «На фоне резкого роста себестоимости и сокращения доходности в молоке в течение предыдущих двух лет, еще более значительного подъема цен в строительстве, которое существенно увеличивает бюджет новых ферм, повышения конкуренции за средства господдержки, а также общей турбулентности и невозможности прогнозирования ситуации на рынке инвестиционная привлекательность отрасли существенно снизилась», — комментирует он. Отложенные эффекты этой ситуации отрасль будет ощущать на себе в ближайшие два-три года, так как это один из наиболее капиталоемких секторов АПК. Несмотря на сохранение ключевых инструментов господдержки, сроки окупаемости проектов существенно выросли, и это не может не влиять на активность инвесторов. По словам эксперта, «золотое» время вложений в производство молока-сырья закончилось еще несколько лет назад. Теперь же основным драйвером вливаний являются крупные стратегические инвесторы, которые завершают свои программы по развитию. «Если посмотреть на топ-30 крупнейших производителей, то еще 10-15 лет назад большинства из этих компаний просто не было — они созданы с нуля, и только за последние пять лет их вклад в рост объемов молока составил почти половину от общего производства в отрасли», — добавляет он.

По мнению Корнеева, рынок молочной продукции в России все еще испытывает необходимость в появлении новых компаний. Среди преимуществ молочного направления — постоянный спрос при экономической нестабильности, а риски прежде всего связаны со слабой предсказуемостью целевой маржинальности из-за колебаний цен на корма и компонентов для них, а также с болезнями животных.

И все же в молочном производстве новые проекты продолжают анонсироваться с завидной для других секторов регулярностью, в том числе в отдаленных регионах. Так, в марте о старте строительства животноводческого комплекса на 5,7 тыс. коров в селе Некрасовка Хабаровского края объявила компания «Даниловка». Инвестиции в проект составят 2,5 млрд руб. Ожидается, что запуск предприятия позволит производить более 25 тыс. т молока жирностью 3,4 % в год. «Развитие молочного животноводства на Дальнем Востоке имеет перспективы, так как в регионе наблюдается нехватка молока, — акцентирует внимание Груздев. — Плюс там хорошие перспективы экспорта в Китай, что в текущей экономической ситуации важно». В то же время возведение крупных животноводческих объектов с точки зрения себестоимости строительства, доступности компонентной базы и других факторов сейчас достаточно сложно осуществлять, добавляет эксперт. И хотя эти вопросы решаемы, потребуется время, предупреждает он.

Целый вертикально интегрированный агрохолдинг молочной направленности планируется создать в Северной Осетии — Алании. Проект «Алания-Молоко» должен объединить в себе две молочно-товарные фермы мощностью 5,76 тыс. голов КРС, комбикормовый завод, зернохранилище, а также площадку по откорму быков. Общая стоимость проекта оценивается в 5,1 млрд руб. Его реализация будет идти в три этапа — с 2022 по 2027 год. В перспективе агрохолдинг сможет выпускать около 44 тыс. т молочных товаров и 10,1 тыс. т мясной продукции в год. Инициатор проекта также приобрел откормочный комплекс на 1,5 тыс. голов КРС. «В республике, как и на всем Северном Кавказе, наблюдается дефицит товарного молока: рядом в Кабардино-Балкарии действует крупный и активно развивающийся потребитель в лице “Нальчинского молочного комбината”, да и предприятиям Ставропольского и Краснодарского края крупных партий товарного сырья тоже может не доставать. Сбыт в регионе качественное молоко точно найдет», — уверен Груздев.

В августе подготовительные работы и расчистку участка для строительства нового животноводческого комплекса в Самарской области начал и лидер российского производства молока компания «ЭкоНива». В регионе холдинг планирует создать три фермы с численностью поголовья не менее 3,55 тыс. животных и площадками для выращивания молодняка на 5,1 тыс. голов. Изначально в проект планировалось вложить около 5,5 млрд руб., но, скорее всего, сумма увеличится.

Анонсировались проекты и в переработке молока. Еще в январе китайская компания «Сычуань рэйлвэй инвестмент современное развитие сельского хозяйства» заявила, что хочет вложить 5,7 млрд руб. в строительство молокоперерабатывающего завода в Татарстане. По словам замгендиректора компании-инвестора Ван Гэ, предприятие будет выпускать до 19,2 тыс. т сухого молока в год, мощность переработки составит 500 т сырья в сутки. Продукцию планируется экспортировать в Китай по железной дороге. «Сычуань» работает в России уже около трех лет. Компания также реализует проект строительства завода по переработке молока в Чувашии.

В августе о намерении ввести дополнительные мощности по глубокой переработке молока на базе своего завода по производству сухих ингредиентов в Воронежской области сообщала ГК «Молвест». Холдинг планирует запустить производство концентрата молочного белка, который обычно закупается за рубежом (в основном в странах Европы, США и Новой Зеландии), а также сухого обезжиренного молока. Проектная мощность нового производства составит 200-300 т исходного сырья в сутки.

Инвестиции идут в закрытый грунт

Тепличная отрасль в этом году перешла на новый ценовой уровень. Рост стоимости продукции сектора начался еще осенью прошлого года и продолжился в 2022-м. Это позволило увеличить среднюю рентабельность в отрасли. По оценке компании «Технологии Роста», если еще в 2020 году более половины предприятий, работающих в защищенном грунте, закончили год с убытками, то уже по итогам 2021-го порядка 70 % компаний получили положительный финансовый результат. «Это привлекает инвесторов, — констатирует гендиректор «Технологий Роста» Тамара Решетникова. — На руку российским производителям играют и затруднения с международной логистикой, которые сокращают импорт овощной продукции, а значит, дают возможности для расширения местным участникам рынка».

Основные вложения в новые проекты осуществляют крупные тепличные холдинги, которые увеличивают действующие мощности, продолжает эксперт. Либо это инвестиции в локальные проекты, ориентированные на региональный рынок сбыта. Такие проекты, например, объявлялись в Магаданской, Иркутской областях, Приморском крае и на Камчатке. «Это небольшие производства, что вполне логично, так как крупные теплицы в регионах Дальнего Востока, Сибири чаще всего и не нужны», — отмечает Решетникова. Впрочем, новых желающих заниматься овощеводством в закрытом грунте в любом случае сейчас не много.

Агрохолдинг «ЭКО-культура» продолжает реализацию всех своих проектов в соответствии с изначальными планами, утверждает директор департамента управления кредитованием компании Юрий Воронов. «В течение 2022 года мы инвестировали в увеличение площадей более 10 млрд руб., это проекты в Московской, Тульской, Воронежской, Ленинградской областях и в Ставропольском крае, — делится он. — Продолжим возводить теплицы и в следующем году, в частности ввод новых производств планируется на Ставрополье, в Ленинградской области, Кабардино-Балкарии». С учетом того, что Россия пока не обеспечивает себя полностью тепличными овощами, инвестиции в строительство новых площадей точно будут актуальны еще несколько лет, уверен топ-менеджер. И в первую очередь — в южных регионах, где энергетические затраты в два-три раза ниже, чем в центральной полосе страны.

Помимо возведения самих тепличных комплексов, «ЭКО-культура» также вкладывает большие средства в инфраструктуру. В августе компания начала строительство энергоцентра стоимостью 9 млрд руб. в Липецкой области. Новый объект будет обеспечивать электрической энергией тепличный комплекс «Овощи Черноземья» на площади 86 га. «При таких объемах производства собственный энергоцентр очень важен, и это положительно отразится на себестоимости продукции, — считает Решетникова. — По нашим примерным оценкам, у “ЭКО-культуры” в Липецке она снизится как минимум на 5 % — это существенно».

В сентябре группа «Олимпия Капитал» заявила о намерении построить в Амурской области в районе Циолковского (космодром Восточный) тепличный комплекс мощностью более 4 тыс. т томатов в год. Вложения в проект составят 4 млрд руб. А 1 млрд руб. инвестирует в строительство нового проекта со светокультурой крупнейший на Сахалине тепличный комплекс — «Совхоз “Тепличный”». Реализация проекта на первом этапе позволит увеличить валовой объем производства свежих овощей защищенного грунта с 8 тыс. т до 10 тыс. т в год. В последующие пять лет планируется инвестировать еще 5,1 млрд руб. в развитие совхоза: существенно расширить тепличный комплекс, построить розарий, сервисные центры, питомник открытого типа для выращивания кустарников и деревьев, ландшафтный центр, плодопитомник, а также тепличный комплекс для выращивания рассады однолетних и многолетних цветов. Производство обеспечат современной инфраструктурой, в том числе — газовой.

Всего же в ДФО к 2028 году планируется возвести 80 га новых мощностей. Сейчас тепличные овощи на Дальнем Востоке выращивают не более чем на 60 га, а самообеспеченность ими не превышает 24 %. Запуск дополнительных производств позволит увеличить последний показатель до 70 %. Компаниям, решившим строить теплицы в дальневосточных регионах, государство возмещает 20 % прямых понесенных затрат по программе Министерства по развитию Дальнего Востока и Арктики. По данным Минвостокразвития, с использованием различных механизмов господдержки в ДФО в этом году реализовывалось два десятка проектов строительства тепличных комплексов. В Приморском крае и Чукотке — по пять, в Хабаровском крае — четыре, на Камчатке — два, в Забайкалье, Якутии и на Сахалине — по одному. Шесть тепличных комплексов уже введены в эксплуатацию. Общий объем инвестиций в проекты — 22 млрд руб.

Больше мощностей для переработки масличных

Еще одним важным направлением инвестиций в этом году стал масложировой сектор. Несколько крупных проектов было заявлено в разных регионах страны. Так, Тольяттинский комбинат пищевых продуктов (ТКПП) хочет построить в ОЭЗ «Тольятти» МЭЗ за 15 млрд руб. Комбинат сможет перерабатывать до 2 тыс. т масличных в сутки и дополнительно будет оснащен линией по фасовке масел. Запустить его в эксплуатацию планируется уже в мае — июне 2023 года, сообщал ранее заместитель гендиректора по производству ТКПП Вадим Торосян.

В Краснодарском крае о желании возвести завод по переработке масличных мощностью 1 тыс. т сырья в сутки объявила «Кубанская продуктовая компания». Объем вложений в проект составит 1,4 млрд руб. На предприятии планируют выпускать рафинированное и нерафинированное масла, соусы, консервацию, комбикорма, хозяйственное мыло и биотопливо.

Группа «Русагро» анонсировала в июне сразу три проекта в масложировом сегменте с общим объемом инвестиций около 4 млрд руб. Компания хочет расширить мощности своего Саратовского жирового комбината, а также Балаковского и Аткарского маслоэкстракционных заводов. В частности, на жиркомбинате планируется увеличить производство фритюрных смесей, а также запустить новую линию по производству маргарина для слоеного теста. Мощность завода в Балакове будет увеличена с 1,8 тыс. т до 2,4 тыс. т готовой продукции в сутки. Для бесперебойного обеспечения предприятия сырьем строится новый зерносушильный комплекс мощностью 50 т подсолнечника в час. Мощность Аткарского МЭЗ вырастет с 1,54 тыс. т до 1,8 тыс. т готовой продукции в сутки.

Новый комплекс по переработке до 450 тыс. т масличного льна и рапса в год в промышленно-логистическом парке «Южный» под Новосибирском будет строить компания «Маслов». Вложения в проект составят 3,7 млрд руб. Всю готовую продукцию завода в полном объеме планируется отправлять в Китай. По словам инвестора, у «Маслова» есть гарантийные письма от двух компаний из КНР о готовности ежегодно закупать 190 тыс. т рапсового масла, 90 тыс. т льняного масла, 110 тыс. т шрота рапса и 70 тыс. т шрота льна. В случае спроса на рапсовое и льняное масла на внутреннем рынке завод готов поставлять продукцию и на российский рынок.

В России есть все предпосылки для появления новых перерабатывающих масличных мощностей за счет хорошей маржинальности этих культур по отношению к другим позициям, например к пшенице, комментирует аналитик информационно-аналитического агентства OleoScope Кирилл Лозовой. Рост потребления масла также является дополнительным драйвером для расширения переработки. К тому же экспорт готовой продукции всегда был более выгодным направлением, чем просто продажа сырья, тем более при постоянно растущем мировом спросе на масла, отмечает эксперт.

Маржинальность переработки на масло и шрот сейчас колеблется в районе нескольких процентов, знает руководитель Масложирового союза России Михаил Мальцев. Учитывая, что почти все оборудование и компоненты, которые используются при строительстве МЭЗ, поставляются из недружественных стран, в текущей ситуации стоимость их доставки серьезно выросла. Новые проекты, ориентированные на производство масла и шрота без дальнейшей их переработки в продукцию более высоких переделов, могут и не окупиться, предупреждает он. «Так что сейчас время для входа новых игроков на масложировой рынок неудачное, — считает эксперт. — Но экономически оправдано строительство мощностей действующими участниками рынка, которые наращивают объемы производства продукции второго и третьего переделов».

Зато, по мнению Мальцева, недооцененным на внутреннем рынке остается масличный лен: проекты по его переработке являются наиболее перспективными в масложировом бизнесе. Объемы производства этой масличной культуры за последние два сезона выросли почти в два раза, при этом так же вырос и экспорт льна как сырья, что говорит об огромном сырьевом резерве для переработчиков, акцентирует внимание он.

Модернизация за полмиллиарда

Насыщение рынков, повышение конкуренции выводит на первый план инвестиции не в новые предприятия, а в обновление уже действующих, с целью повысить их эффективность и устойчивость. В ноябре компания «Сибирские колбасы» (входит в аграрную группу «Руском») объявила о намерении ввести в эксплуатацию новое производственное здание мясоперерабатывающего завода в Омске, которое заменит старую площадку уже к лету 2023 года. Мощность предприятия при этом останется прежней — 48 т готовой продукции в сутки. Модернизация мощностей обойдется инвестору примерно в 0,5 млрд руб.

Крупнейший в России производитель яиц — компания «Волжанин» — планирует обновить птицеводческий и яйцеперерабатывающий комплексы в Ярославской области, благодаря чему производство яиц увеличится на 200 млн штук, до 1,7 млн штук в год. Кроме того, количество птицемест в цехах вырастет почти на 360 тыс. Инвестиции в проект тоже составят около 0,5 млрд руб.

Денежные вливания такого же объема в первый этап реконструкции Криводановской площадки Новосибирского свинокомплекса планирует сделать и компания «Сибагро». План работ включает полную модернизацию одной площадки и модернизацию помещений откорма второй. Запланированы демонтаж и полная замена внутреннего слоя бетона в помещениях, снос старых систем навозоудаления, установка нового станочного оборудования и современной системы микроклимата. Также будет проведена полная замена животных, в том числе сформировано новое маточное стадо более продуктивной селекции. Сейчас поголовье животных на площадке будет поэтапно сокращаться. Последние свиньи с откорма должны поступить на убой в 20-х числах января следующего года. Новое поголовье будет так же поэтапно заселяться в уже отремонтированные помещения начиная с марта-апреля 2023-го. Таким образом, первые отгрузки на мясокомбинат с реконструированной площадки ожидаются с февраля 2024 года.

Вложения на насыщенных рынках

Особая ситуация с инвестициями складывается в свино- и птицеводстве: отрасли достигли практически полного самообеспечения, и активное строительство новых товарных производств здесь больше не ведется. «Все те проекты, которые сейчас реализуются — это не новая активность, а завершение планов инвесторов двух-трехлетней давности, — комментирует гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. — Мало того, прирост объемов выпуска свинины, который мы увидим в 2024—2025 годах также будет обеспечен за счет инвестиций, начатых еще в 2019-м и 2020-м». Нет подъема и по другим направлениям деятельности — убою, разделке, селекции и генетике. Вложения продолжаются, но они умеренные, оценивает эксперт.

В дальнейшей перспективе инвестиции в товарные предприятия могут быть связаны не с потреблением и обеспеченностью свинины в каком-то конкретном регионе, а скорее со стоимостью зерна или возможностью получения земли для кормопроизводства, полагает Ковалев. При этом льготных кредитов на такие проекты государство выдавать уже не будет, инвесторам стоит рассчитывать только на коммерческие займы.

В этом году строительство новых товарных комплексов анонсировали сразу несколько крупных игроков отрасли. Например, группа «Черкизово» планирует вложить 8,5 млрд руб. в строительство новых свинокомплексов в Тамбовской области. Возведены будут четыре площадки откорма, на каждой из которых может содержаться 40 тыс. свиней. Реализация проекта позволит группе увеличить мощности по производству свинины более чем на 45 тыс. т в год.

Воронежская ГК «Агроэко» в ходе Петербургского международного экономического форума подписала соглашения о строительстве предприятий по выращиванию свиней с правительствами Воронежской и Тульской областей. В первом регионе агрохолдинг создаст шестую очередь производства, построив семь свинокомплексов и комбикормовый завод. Инвестиции оцениваются в 21 млрд руб. А в Тульской области предполагается возведение не менее трех предприятий совокупной стоимостью 4,5 млрд руб.

В свиноводстве фокус инвестиционной активности смещается на глубокую переработку продукции, производство полуфабрикатов и/или колбасных изделий, отмечает партнер компании «НЭО Центр» Альбина Корягина. Практически каждые полгода вводятся в строй современные мощности с самыми последними достижениями в автоматизации, робототехнике, холодильном оборудовании. Это обеспечивает наивысший уровень ветеринарно-санитарных требований предприятий, что резко повышает выход продукции, уровень глубины переработки, сроки хранения готовых продуктов из охлажденной свинины и т. д. В частности, по данным направлением активную инвестиционную деятельность ведут «Мираторг», «Агроэко», «Великолукский свиноводческий комплекс», «Черкизово», «БМК», «РБПИ групп» и другие, перечисляет эксперт.

В птицеводстве же основная инвестиционная активность компаний сейчас направлена на увеличение производства инкубационного яйца, обращает внимание Корягина. Так, новый племенной репродуктор мясных пород кур мощностью 42 млн инкубационных яиц в год был открыт в этом году в Орехово-Зуевском округе Московской области. Фабрика «Акашевская» начала строительство репродуктора второго порядка в Республике Марий-Эл. Его мощность составит 28,6 млн яиц в год. А «Мега Юрма» в Чувашии активно инвестирует в инкубационное яйцо и глубокую переработку мяса.

Основным фактором привлечения инвестиций в птицеводческую отрасль стал тренд на строительство собственных репродукторов, подтверждает гендиректор Национального союза птицеводов (НСП) Сергей Лахтюхов. Также инвесторы начинают проявлять интерес к производству нишевой продукции, например продукции эко. В то же время заявлен ряд проектов по увеличению действующих мощностей. «Тем не менее в условиях полного обеспечения страны мясом птицы любое расширение будет влиять на общий объем предложения, увеличивая конкуренцию, — предупреждает он. —В отрасли прежде всего актуальны вложения в вертикальную интеграцию производства и повышение эффективности».